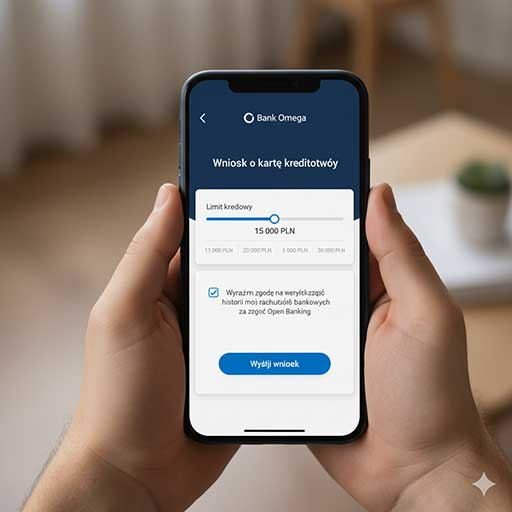

Jak działa wniosek online (opis bez obietnic)

Wniosek o produkt finansowy można złożyć zarówno w aplikacji mobilnej, jak i przez stronę internetową instytucji. Zwykle tożsamość klienta potwierdza się w sposób cyfrowy, na przykład przy użyciu e-dowodu, biometrii lub innych form elektronicznej weryfikacji. Wstępna informacja o kwalifikacji, czasem określana jako „pre-score”, nie jest decyzją kredytową ani gwarancją przyznania limitu. Ostateczne warunki, w tym wysokość dostępnego limitu, ustalane są po pełnej weryfikacji danych finansowych klienta, która może obejmować analizę dochodów, historię kredytową lub korzystanie z usług typu open banking.

Hasła reklamowe typu „decyzja w minutę” odnoszą się zwykle do wstępnego etapu procesu aplikacyjnego i nie powinny być interpretowane jako zapewnienie przyznania limitu. Chodzi o szybką weryfikację podstawowych danych, a nie o ostateczną decyzję finansową.

Limit: o czym pamiętać (ramy, nie rekomendacja)

Ustalając limit, warto pamiętać, że powinien on odpowiadać realnym wydatkom oraz możliwości terminowej spłaty. Zbyt niski limit może ograniczać wygodę korzystania z karty lub usług online, natomiast zbyt wysoki może utrudniać kontrolę nad budżetem domowym. Na ocenę zdolności kredytowej wpływają między innymi stabilność wpływów, relacja długu do dochodu oraz brak zaległości finansowych. Są to jedynie opisowe informacje o czynnikach branych pod uwagę, a nie instrukcje „jak zwiększyć szanse” na przyznanie wyższego limitu. W przypadku płatności w walutach obcych należy uwzględnić kurs walutowy oraz ewentualne koszty przewalutowania.

„Bez BIK” i „bez dokumentów” — co to zwykle znaczy

Sprawdzenie w Biurze Informacji Kredytowej (BIK) jest standardową praktyką w produktach bankowych. Oferty określane jako „bez BIK” zazwyczaj oznaczają alternatywne rozwiązania finansowe, takie jak karty zabezpieczone depozytem (secured), karty przedpłacone lub produkty typu BNPL/limity zakupowe. Nie są one odpowiednikiem klasycznej karty kredytowej. Podobnie „bez dokumentów” często oznacza brak konieczności przedstawiania papierowych zaświadczeń o dochodach, przy jednoczesnej weryfikacji dochodu innym kanałem, np. elektronicznie.

Rozwiązania: karta wirtualna vs limit odnawialny

Karta wirtualna pozwala wygenerować numer do zakupów online, co ułatwia kontrolowanie wydatków poprzez ustalanie niższych limitów lub czasowe ich podnoszenie. Z kolei karta kredytowa z limitem odnawialnym przywraca dostępny limit po spłacie wykorzystanej kwoty. Często łączy się ją z kartą wirtualną w celu bezpiecznych płatności internetowych.

Bezpieczeństwo e-zakupów: ustawienia, które pomagają

Warto aktywować 3-D Secure (biometria lub powiadomienia push) oraz ustawić niskie limity dla transakcji online, które można podnosić wyłącznie w czasie zakupów. Przydatne są także alerty push lub SMS po każdej operacji oraz przypomnienia o zbliżającym się terminie spłaty i osiąganiu limitu. W przypadku mniej znanych sklepów bezpieczniej płacić kartą wirtualną.

Wypłata gotówki z karty — kiedy unikać

Wypłata gotówki jest jedną z droższych funkcji kart kredytowych. Zazwyczaj brak okresu bezodsetkowego oraz naliczanie prowizji i odsetek rozpoczynają się od momentu transakcji. Jeśli stała potrzeba gotówki jest duża, lepiej rozważyć inne produkty finansowe, takie jak limit w koncie lub pożyczka ratalna, bez wskazywania konkretnych rozwiązań.

Przegląd opcji (zastosowanie a praktyczne uwagi)

| Rozwiązanie | Akceptacja online | Buduje historię | Do e-zakupów | Na co uważać |

|---|---|---|---|---|

| Karta z limitem odnawialnym | Tak | Tak | Tak | Koszty przy częściowej spłacie |

| Karta wirtualna | Tak | Zwykle tak* | Tak | *gdy powiązana z kartą główną |

| Karta zabezpieczona depozytem (secured) | Często | Tak | Tak | Depozyt/opłaty |

| Karta przedpłacona | Tak | Nie | Tak | Nie buduje historii |

| BNPL/limit zakupowy | Tak | Różnie | Tak | Inne zasady niż kredytówka |

Zachowania a RRSO/koszt w praktyce

| Zachowanie | Co się dzieje | Skutek finansowy |

|---|---|---|

| Spłata całości w terminie | Brak odsetek | Najniższy koszt |

| Spłata tylko minimum | Odsetki od pozostałego salda | Wyższy koszt w dłuższym okresie |

| Wypłata gotówki | Prowizja + brak grace period | Najwyższy koszt |

| Raty na karcie | Wygoda, stały koszt | Średni/Wyższy koszt |

| Wiele kart | Dodatkowe opłaty + mniej kontroli | Ryzyko przekroczeń |

Zarys procesu (opis, nie zachęta)

Określenie profilu użycia (codziennie, online, podróże, budowanie historii), przegląd własnych danych finansowych, np. raport BIK, oraz uporządkowanie ewentualnych zaległości. Następnie udzielenie zgód na weryfikację danych w wybranej instytucji, złożenie wniosku online, potwierdzenie tożsamości oraz otrzymanie informacji wstępnej. Po decyzji następuje konfiguracja limitów online, alertów oraz, jeśli dostępna, karty wirtualnej. Po okresie terminowych spłat możliwa bywa ponowna ocena limitu.

Najczęstsze pułapki

Zbyt wysoki limit „na zapas” może sprzyjać nadmiernym wydatkom. Długotrwała spłata jedynie kwoty minimalnej znacząco podnosi koszty. Brak 3-D Secure i alertów obniża bezpieczeństwo transakcji. Wypłaty gotówki są kosztowne od pierwszego dnia, a posiadanie zbyt wielu kart prowadzi do wyższych opłat i utrudnia kontrolę finansów.